당국의 정책적 효과가 시장에 반영되기 시작하면 정책 관련 수혜 기업이 주목을 받으면서 실제 성장하는 기업을 찾기는 어려워지는 경향이 있습니다. 신한금융투자에서는 정책 기대감에 가려져 있지만 실제로 성장하고 있는 기획 리포트를 작성해주었는데요. 신한금융투자는 올해 KOSDAQ EPS 증가율을 20.1%로 전망하고 있습니다. IT와 소재 그리고 산업재 순으로 이익 증가가 전망되며, 사회 기조 변화로 내수 및 서비스 부문 성장과 한-중 관계 회복 기대감이 커지고 있다는 점에 주목하고 있죠. 이에 따라 하반기 성장 수혜 기업으로 선정하기 위한 3가지 아이디어를 제시하고 있습니다.

첫째는 중국 소비 수혜 기업에 대한 관심입니다. 대(對) 중국 관계 개선 가능성이 커지고 있습니다. 아울러 중국인의 소득 증가에 따라 소비 패턴이 변화하고 있고, 이에 따른 수혜 기업에 주목할 필요가 있다는 것인데요.

둘째는 내수 및 서비스 부문 성장 기대에 따른 수혜 종목입니다. 1) 일과 생활의 균형(워라밸)이 강조되는 사회 기조 변화, 2) 소득 주도 경제 성장 정책 효과, 3) 원화 강세 등이 내수 및 서비스 부문의 성장을 지지하는 내용들입니다. 이러한 사회적 환경 변화에서 수혜 가능한 기업에 주목하자는 의견입니다.

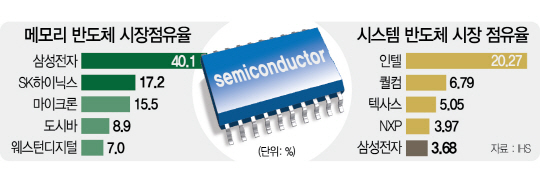

셋째는 Big Cycle이 지속되는 반도체 소재 기업에 주목하자는 것입니다. 반도체 수요는 과거와 달리 산업구조의 변화가 성장을 견인하는데요. 구조적 변화 요인으로 1) 서버 수요 증가, 2) 스마트폰 메모리 탑재 용량 증가, 3) HBM, CIS용 DRAM 및 가상화폐 등 신규 수요가 상당하할 전망입니다. DRAMexchange에 따르면 올해 DRAM B/G 22.2%, NAND B/G 40.1%가 예상됩니다. 수요 증가가 이끄는 성장에 반도체 소재 기업의 수혜가 기대됩니다.

이와 관련된 종목들 간단히 살펴보겠습니다.

1. 글로벌텍스프리

- 2005년 12월 설립된 동사는 외국인 관광객에 대한 내국세 환급대행사업을 주요사업으로 영위하고 있습니다.

- 외국인의 국내 소비에 대한 부가세를 환급해주면서 일정 부분을 환급대행사인 동사가 수수료로 수취하면서 매출이 발생하고 있으며 공항, 항만 등에 설치된 환급창구, 무인자동환급기기 등을 통해 환급대행 업무를 수행하고 있습니다.

- 중국인 관광객이 증가하면서 중국 최대 핀테크인 알리페이와의 업무제휴를 통해 알리페이 계좌로 택스리펀드 환급금을 받을 수 있는 시스템을 구축하였습니다.

- 유니온페이와의 제휴를 통해 세계 최초로 유니온페이 온라인 실시간 환급서비스를 제공하고 있으며 2017년 1월 UnionPay International(UPI) 전세계 최우수 택스리펀드 협력사에 선정된 바 있다.

- 매출구성은 부과세환급 100% 이다.

2. 현대리바트

- 동사는 1999년 6월 2일 설립되었으며 가정용, 사무용, 아파트용 가구 등을 제조, 판매하는 종합가구회사로 2012년 2월 현대백화점 그룹에 편입됐다.

- 품질경영을 최우선으로 실천하여 ISO 9001 인증을 획득하였으며, 다양한 소비자의 Needs 충족과 토탈인테리어 가구라는 개념에 부합하고자 2000년 디자인 연구소와 2006년 환경기술연구소 설립했다.

- 2014년에는 자체 쇼핑몰을 리뉴얼오픈하고 모바일 구매환경을 구현하는 등 온라인 시장에서의 성장에 힘쓰고 있으며, 이에 발맞추어 주요 정보자산을 보호하기 위해 지속적으로 관리하고 있다.

- 2017년 3분기말 서울, 수원을 비롯한 수도권에 10개, 대전 및 광주, 울산에 각 1개를 운영하고 있으며 향후 핵심상권 별로 확대시켜 나갈 예정이다.

- 매출구성은 빌트인 38.22%, 가정용 27.5%, 기 타 19.6%, 사무용 9.47%, B2B 5.2% 등으로 구성된다.

3. 원익QnC

- 동사는 쿼츠, 세라믹, 램프, 세정의 4개 부문으로 제조 생산 판매를 주요 사업으로 영위하고 있으며, 쿼츠부문은 해외 3개(미국, 대만, 독일)의 종속기업을 보유하고 있다.

- 반도체용 석영유리(QUARTZ WARE)는 반도체 제조공정 중 산화, 식각, 이온주입, 화학증착공정에서 Wafer를 불순물로 부터 보호하거나 이송하는 용기로 사용되며 시장규모는 반도체 산업의 발전에 따라 영향을 받았다.

- 세정사업부문은 2011년 하반기 세정 SAMPLE LINE 구축 후 삼성전자로부터 품질 승인을 완료하였다.

- 2017년은 반도체 수요 증가에 따른 제조사들의 DRAM 공장가동률 상승 및 대규모 공장투자 및 가동으로 인하여 쿼츠 사용량이 증가하면서 전년대비 매출액은 31.8% 증가했다.

- 매출구성은 반도체용 석영유리 79.84%, LCD 등 세라믹제품 13.69%, 반도체소재 부품 등 세정 10.86%, 기타 0.82%, 내부거래 -5.21% 등으로 구성된다.

※ 함께보면 좋은 글

2018/04/20 - [▶ 왕초보 주식 공부/테마주 정리] - 인천공항의 새로운 면세사업자는 누구, 면세점 관련 주식정리

2018/02/27 - [▶ 왕초보 주식 공부/테마주 정리] - 카지노 관련 주식 총정리

2018/05/20 - [▶ 왕초보 주식 공부/테마주 정리] - 시스템반도체 관련 주식정리, 사물인터넷과 인공지능을 위한 반도체의 세대교체

※ 참고자료

(1) 와이즈에프엔 기업개요

(2) 신한금융투자 "하반기 중소형주 랠리는 계속된다"

'▶ 왕초보 주식 공부 > 산업섹터 분석' 카테고리의 다른 글

| (철강) 중국 인프라투자와 철강 가격상승 이슈를 통해 재평가 (0) | 2018.05.31 |

|---|---|

| (조선/선박) 중고선 해체와 선박 발주 전망 (0) | 2018.05.31 |

| (통신) 하반기 저점매수 기회로 삼아 2019년 5G 재료의 힘 기대 (0) | 2018.05.30 |

| (반도체) 스마트폰은 역성장, 자동차용 반도체는 디테일하게 시장확대중 (0) | 2018.05.29 |

| (건설/기계) 하반기 중국 수출 호조지속과 북한 개발 가능성 (0) | 2018.05.29 |